(このページは2022年1月30日に更新されました)

「アクチュアリーは気候変動リスクに対処すべきなのか」

「気候変動リスクに関与することになったけど、何をすればよいのかわからない」

「気候変動リスクに関する海外の動向を把握したい」

本サイトは、そんな読者のために執筆しています。

気候変動リスクといえば、今日の国際アクチュアリー会で最もホットなトピック。

でも、日本アクチュアリー会ではメインのトピックになり得ていないこのテーマ。

まずは、日本や海外の動向を知ることで、そのみぞが埋まるかも。

ということで、COP26前後の動きを中心に、日本と海外の動きをまとめてみました!

気候変動リスク対応におけるルートとして、藤井さんは、「金融機関のための気候変動リスク管理」の中で以下の4つを示しています。

- 金融機関の事業活動そのものからの温室効果ガスの排出の抑制

- 金融機関の資産負債ポートフォリオがさらされる気候変動リスクの管理

- 金融機関の投融資活動を通じた、取引先や投資先の気候変動リスク対応への影響力の行使

- 金融システミックリスクの可能性の排除

この4つの視点を意識しながら、以下の動向が自社にどのような影響を与えるのかを考えるのが良いと思います。

日本:気候変動リスク関連の動向

金融庁のディスクロージャー・ワーキング(2021年9月3日~)

投資家は、企業の財務報告書等の開示書類を通じて、企業価値を評価する。ということは、気候変動のリスクや機会が正しく開示されないと、投資家は企業価値の評価を誤ってしまう可能性がある。低炭素経済に向けて、個々の企業の価値がどのように変化していくかを正しく評価するためには、ディスクロージャー書類において、気候変動のリスクや機会を正しく開示する必要があるのである。

金融機関のための気候変動リスク管理(藤井健司)

金融庁のディスクロージャー・ワーキングでの議論がスタートしました。

一回目の委員の発言をみると、気候変動の問題を優先的に議論すべきとの意見が多数。

COP26の開催をひかえ、さらなる国際的な議論の進展が予想されることから、今後の動向を注視すべきワーキングです。

- 中でも気候変動の問題について重要と思っております。(上柳委員)

- 11月のCOP26、あるいはIFRS財団による開示の基準化といった状況を考えますと、サステナビリティ事項、特に気候変動の有報における取扱いについての議論を優先すべきというふうに考えております。(井口委員)

- 気候変動に関しては企業のリスク、機会に直結するので、企業価値を大きく左右する要因にもなっていますので、投資家の関心も非常に高いということで、重要という意味では優先順位が高いんだろうと思っています(藤村委員)

- とりわけ気候変動に関する議論が急速な勢いで進展している(近江委員)

- 今回の検討課題のうち最優先に取り上げるべきものは、私もサステナビリティ開示、特に気候変動への対応と考えています。これは、諸外国でその動きが活発であって、我が国でも重要性は認識されていましたが、法定開示のところでは個別的には取り上げてこなかった問題だからです。(黒沼委員)

- サステナビリティに関する開示について、企業サイドで法的責任についての懸念があると思われます。将来に関わる不確実な情報について開示をしていくとき、法的責任の問題に対する一定のセーフハーバーの考え方を整理しておくことは有用だろうと思われます。(清原委員)

- 環境については、これも多くの委員が御指摘されたように、単に開示だけではなくて、基準にまで踏み込んで議論する必要がある。それほど重要性が高いと申しますか、サステナビリティ開示の中でも、環境についての開示は一段グラデーションが濃いと申しますか、基準にまで踏み込んで議論する必要がある段階に達していると考えおります。(神作委員)

- 企業、あるいは投資家とお話ししていますと、とても関心が高い事項として、やはりサステナビリティ、とりわけ先般のコーポレートガバナンス・コード改訂でより強化された気候変動と人的資本に関して、双方悩みが深いようでございます。(上田委員)

- 昨今の世界的な動向を見たときに、サステナビリティに関する開示を、プライオリティを持って議論をしたいというふうに思っております。(高村委員)

- 特に優先順位でいいますと、やはりサステナビリティが特に高いと思います。(田代委員)

- 気候変動対応というと難しく聞こえますが、個人株主といたしましては、企業活動が環境に与えている負荷について知りたい、それは当然知るべきところと思っております。(永沢委員)

- 皆様同様、サステナビリティ報告、特に気候変動リスクにプライオリティを置くことに異論はございません。(熊谷委員)

東京海上が石炭開発向けの保険引き受け停止(2021年9月30日)

- 石炭火力発電所および炭鉱開発(一般炭)については、新設および既設にかかわらず、新規の保険引受およびファイナンスは行わない

- ただし、パリ協定の合意事項達成に向け、CCS/CCUS(二酸化炭素回収・貯留/二酸化炭素回収・有効利用・貯留)や混焼などの革新的な技術・手法を取り入れて進められる案件については、慎重に検討の上、対応を行う場合がある。

国際環境NGOの保険会社への脱炭素推進ネットワーク「Insure our future」が2021年12月1日に公表した「2020 SCORECARD ON INSURANCE, FOSSIL FUELS AND CLIMATE CHANGE」によると、東京海上の化石燃料の保険引受スコアは、30社中18位。MS&AD、SOMPOも同じ順位です。

| ランク | 会社名 |

| 1 | アクサ |

| 2 | スイス再保険 |

| 3 | ハノーバー再保険 |

| 4 | チューリッヒ |

| 5 | ミュンヘン再保険 |

| ・・・ | |

| 14 | サムソンFM |

| ・・・ | |

| 18 | 東京海上、MS&AD、SOMPO、平安保険 |

同レポートの中で、日本の保険会社は以下のように評されています。

日本の大手保険会社であるSOMPO、東京海上、MS&ADは、パリ協定に沿った目標を設定することを約束する「Science Based Target Initiative」に参加している。SOMPOが先陣を切った後、3社は9月に石炭保険に関する極めて基本的な方針を発表したが、大きな抜け道があり、パリ協定の長期目標とはほど遠いものであった。

レポートの16頁

生保3社、Net-Zero Asset Owner Allianceに新規加盟(2021年10月15日)

- Net-Zero Asset Owner Alliance(NZAOA)は2019年に国連の協力のもとに設立された脱酸素を目指す国際的なアセットオーナーの枠組み

- 10月15日、日本の生命保険大手3社(日本生命、明治安田生命、住友生命)が加盟したと発表

- なお、第一生命は2021年3月5にNZAOAに加盟している

- NZAOAの加盟メンバーは2022年1月30日時点で69社であり、日本からは生保大手4社のみ(年金基金の加盟はなし)

- NZAOAは、業界横断でネットゼロに取り組む動きの先駆け的な存在

- 銀行業界や資産運用業界でも類似の団体が結成されたが、こうした業界ごとの団体は、金融業界全体の枠組み「ネットゼロのためのグラスゴー金融連合(GFANZ)」傘下に集結

- GFANZの共同議長は、マイケル・ブルームバーグとマーク・カーニー(前イングランド銀行総裁)

- 日本の生命保険大手4社もGFANZも署名

アセットオーナーとは、自分自身ないし受益者のために投資を行う公的ないし民間の機関であり、年金基金、財団等が含まれる。アセットオーナーは、投資委員会や受益者が設定する一定の投資方針に基づいて、投資を行う。

金融機関のための気候変動リスク管理(藤井健司)

火災保険 10年契約廃止の方針 最長5年ごとの更新へ 大手損保(2021年11月15日)

- 大手損保各社は、火災や自然災害の被害を補償する火災保険について、最長5年ごとの更新にする方針を決めた

- ここ数年、大規模な災害が相次いで保険金の支払いが急増し収支が悪化していることから、大手各社は火災保険の契約期間を見直す方針

- 来年10月から10年契約を廃止し最長で5年契約に短縮するとしていて、長期の契約を希望する契約者は5年ごとに契約の更新が必要になる

アクチュアリーの野口さんは、「保険業界2.0」の中で以下のように述べています。

火災保険は、個人のお客様、法人のお客様を問わず欠かすことのできない保険商品であり、損害保険業界においては以前より、自動車関連の保険に次ぐ主力商品と位置付けられていました。なお、今日の火災保険は純粋に火事のリスクのみを補償する保険商品ではなく、落雷、地震リスク以外の台風や雪災などの自然災害、漏水、盗難、破損などを幅広く補償しています。

・・・

近年は耐火構造の住宅が増えたこともあり、火事の発生件数は全体的に減少傾向にあります。しかし、反対に自然災害のリスクが大幅に増加しています。

保険業界2.0の120~121ページ

同書の121頁の図表14を参考に、年度別の火災保険の住宅物件における支払保険金の推移をみると、2018年度が突出していることがわかります。

これは、自然災害に対する支払保険金が大きく増加したことによるものです。

東京海上、保険「排出実質ゼロ」組織に加盟(2022年1月19日)

- 東京海上ホールディングスが、国際的なイニシアティブである「NetZero Insurance Alliance (「NZIA」)」に日本の保険会社として初めて加盟

- NZIAは、保険業界として目指す脱炭素の定義や目標設定を担う国際組織

- 2021年夏にアクサが議長となり、アリアンツなど欧州8社で設立

- 2022年1月30日時点において、AVIA、ジェネラリ、ハノーバーリー、ミュンヘン再保険、スイスリー、SCOR、チューリッヒなどの21社が加盟

- 「保険引受ポートフォリオのネットゼロ」の定義、保険引受ポートフォリオの温室効果ガス排出量の測定方法、目標設定のあり方などを検討し、2023年7月に最初の5年間の目標を公表することを目指している

- 東京海上は、NZIAの加盟を通じてGFANZにも加盟することになる

海外:気候変動リスク関連の動向

世界銀行のgroundswell part2:気候変動による国内移住への対応(2021年9月13日)

Groundswellという耳慣れない英単語。英英辞典で調べると、以下の2つの意味がありました。

- 遠くの嵐や強風による、広く深い海のうねりや揺れ

- 特に、一般大衆の間での支持、承認、熱狂の波

気候変動を表現するのにふさわしい英単語ですね。

本報告書では、気候変動対策を早急に講じない場合、海面上昇や水不足、作物の生産性の低下によって2050年までに、2億1600万人が自国内での移住を余儀なくされる可能性があると指摘しています。

今回の調査結果は、温室効果ガスを削減し、開発格差を解消し、生態系の回復のために今すぐ行動するように地域や各国の政府、国際社会への緊急の呼び掛けと捉えるべきだと訴えています。

Groundswellレポートの続編となる本レポートでは、新たに3つの地域の気候変動による国内移動の予測と分析を行っている。東アジア・太平洋地域、北アフリカ、東欧・中央アジアの3つの地域について、気候変動による国内移動の予測を分析した。

…

6つの地域の結果を総合すると、早期に協調した気候変動対策や開発対策を講じなければ、2050年までに2億1,600万人もの人々が気候変動の影響により、自国内で移動する可能性があることがわかった。彼らは、水の利用可能性、作物の生産性が低下する地域、海面上昇や高潮の影響を受ける地域から移動することになる。気候変動による国内移住のホットスポットは、早ければ2030年に出現し、2050年までに拡大・激化していく可能性がある。本報告書では、世界の排出量を削減し、環境に配慮した包括的で弾力性のある開発を支援するための迅速かつ協調的な行動が、気候変動による国内移住の規模を大幅に縮小することができるとしている。

https://openknowledge.worldbank.org/handle/10986/36248

日本に関する記載としては、ベトナムからの移民です。

経済成長により、国際的な労働力移民が増加した結果、ベトナムからアジアの富裕国、特にマレーシア、シンガポール、日本、韓国、中国、台湾への熟練労働者、高学歴労働者の大きな流れが起こっているとあります。

ベトナムの人口は2050年には、日本を抜くと予想されています。(⇒ 人口統計資料集)

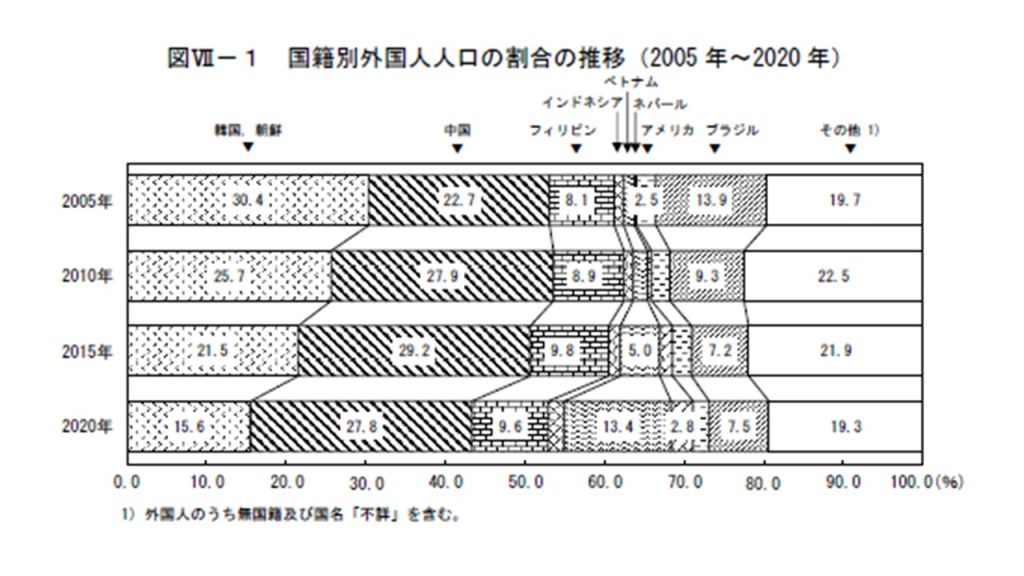

また、令和2年国勢調査でも、国籍が「ベトナム」の者は 2015 年に比べ 23 万4千人の増加と最も増加しています。

カナダ2位の年金基金、22年末までに脱石油資産投資(2021年9月28日)

2017年に初の気候戦略を策定し、気候変動に関するリーダーとしての地位を確立しているカナダ2位の年金基金、ケベック州貯蓄投資公庫(CDPQ)。

2021 年に発表した新戦略は、持続可能な経済への移行に伴う主要な課題に対応するため、必要かつ補完的な 4 つの柱を基軸としています。

- 39億カナダドル相当の石油生産資産を2022年末まですべて売却し、CDPQは、カナダで石油生産投資から撤退する初の機関投資家になる

- 2025年までに540億カナダドル相当のグリーン資産を保有し、100億カナダドルを脱炭素化に振り向ける計画

- 2030年までに炭素集約度を60%削減

- CDPQは、2050年までにCO2の排出を実質ゼロにする

カナダの主要な年金基金の気候変動リスクの対応については論文「Pension Fiduciaries and Climate Change: A Canadian Perspective」にまとめられています。

- CDPQのガバナンス:理事会が、基金の気候変動計画を承認し、経営幹部から状況の報告を受けることを通じて、気候変動に関連するリスクと機会を監督

- CDPQのリスク認識:気候変動に伴う物理的・移行的なリスクを認識

- CDPQのリスク測定:株式、債券、インフラ、不動産を含むポートフォリオ全体の炭素強度を測定し、開示している初めてのファンド

- CDPQは、国連環境計画金融イニシアティブ(UNEP FI)のタスクフォースに参加し、ポートフォリオ全体のシナリオ分析を行うための適切な手法の開発に共同で取り組んでいる

カナダの年金基金は、気候変動が単なる倫理や環境問題ではなく、年金加入者の退職後の生活を脅かす重大な投資リスクであることを認識し始めている

論文の32ページ

スイス・リー、自然関連リスクに取り組むため、自然関連財務情報開示に関するタスクフォース(TNFD)に参加(2021年9月30日)

- 2021年6月に自然関連財務情報開示タスクフォース「TNFD」が正式に発足

- 企業や金融機関が自然への依存度や影響を評価、管理、報告するための枠組みを検討するための国際イニシアチブ

- 企業は近い将来、事業活動における自然への依存度と影響を評価し開示することが求められるようになる

- TNFDの33名のタスクフォースメンバーが第1回総会を開催し、開発金融ハブの立ち上げを開始

- TNFD 共同議長とタスクフォースメンバーは、10 月 6 日に初めて会議を開き、世界の資金循環を自然にとってマイナスとならない方向へ、そして自然にプラスとなる方向にシフトできるリスクマネジメントと財務開示のフレームワークを開発し提供する作業を開始する予定

- 最終的なフレームワークは、2023年後半にリリースされる予定

- ベータ版のドラフトは2022年初めに配布され、来年を通して市場参加者とともにオープンイノベーションのアプローチでテストと改良が行われる予定

- スイス再保険を含む 30 名のタスクフォース・メンバーは、その分野と地理的な広がり、および TNFD のミッションを支援する自然と金融に関する各自の専門知識により選出

- メンバーは、農業ビジネス、ブルーエコノミー、食品・飲料、鉱業、建設、インフラなど、自然への影響や依存度が最も高いセクターを代表しており、5大陸14カ国から集まったグローバルな代表者たち

- 日本からはMS&ADの原口さんが参加

TNFDの共同議長であり、Refinitivの前CEOでロンドン証券取引所グループ(LSEG)の戦略的アドバイザーを務めるDavid Craig氏「ネット・ゼロ・エミッションと自然に配慮した資金の流れを実現するためには、時間が最も重要です。したがって、本日、タスクフォースのメンバーの専門知識を活用し、自然関連の影響、依存、リスクに関するリスク管理および開示の枠組みを開発する作業を正式に開始したことを嬉しく思います。コンセプトからフレームワークの開発へと迅速に移行する時期であり、我々は、市場参加者とともにオープンイノベーションのアプローチでそれを行っていきます。」

https://tnfd.global/news/first-plenary-launch-of-development-finance-hub/

米国労働省、計画管理における環境・社会・ガバナンス要因の考慮に関する障害を取り除く規則を提案(2021年10月13日)

米国労働省は本日、企業年金の受託者が投資先の選定や株主権の行使の際に、気候変動やその他の環境・社会・ガバナンスに関する要素を考慮することを妨げる要因を取り除くための規則案を発表。

今回提案された規則「Prudence and Loyalty in Selecting Plan Investments and Exercising Shareholder Rights」は、2021年5月20日にバイデン大統領が署名した大統領令14030に沿ったもの。

この指令は、米国の労働者や家族の老後の備えや年金を脅かす可能性のある気候関連の金融リスクから、米国の家族や企業、労働者の経済的安定を守るための政策を実施するよう連邦政府に指示している。

- 本日発表された規則案は、前政権の規則によって引き起こされた人為的な障害や、環境・社会・ガバナンスに関する投資への冷ややかな影響を取り除くことで、労働者の退職金や年金の回復力を強化するもの

- 本提案の基本的な考え方は、気候変動やその他のESG要素は財務的に重要である可能性があり、それらを考慮することで必然的に長期的なリスク調整後のリターンが向上し、米国の労働者の退職金を守ることができるというもの

この提案については、2021年10月26日の日経新聞でも取り上げられている。

米国では、エリサ法で投資収益を最重要視する旨が規定されている。これは、トランプ前政権時代に導入したもの。

エリサ法は年金受給者の利益のために行動する受託者責任を年金基金が負うと定めている。

ESGを推進する民主党と、反対する共和党とで政権交代のたびにESG投資が受託者責任に反するか否かの解釈が変わる。

| 米国 | 政権交代のたびに解釈変更。2020年に「金銭的要素のみ」を考慮するルール導入 |

| EU | 16年に職域年金基金指令を改正。善管注意義務の範囲内でESG考慮を認める |

| 英国 | 19年に職域年金スキーム規則を改正。運用方針でESG要素の考慮の開示を求める |

| 日本 | 20年のスチュワードシップ・コード改正でESGの考慮を明記 |

なお、第6回社会保障審議会企業年金・個人年金部会のテーマは「企業年金のガバナンス」であったが、ESG投資はメインの議題とはなっていない。

年金や老後の備えに「気候変動リスク考慮を」 米政府戦略発表(2021年10月15日)

本日、バイデン-ハリス政権は、気候変動が米国の家庭、企業、経済にもたらすシステミックなリスクを測定、開示、管理、軽減するための包括的な政府全体の戦略を発表した。これは、バイデン-ハリス政権がすでに実施している活動をもとにしたもので、今週は、米国海洋大気庁(NOAA)のClimate.govサイトをリニューアルし、気候に関する説明やデータのダッシュボード、教室で使える教材などを米国人に提供した。また、労働省は、老後の備えや年金を気候変動のリスクから守るための新たな規則案を提案した。

今年だけでも、異常気象は米国経済を根底から覆し、米国人の3人に1人が影響を受けている。中国やテキサスの洪水であれ、600万エーカー近くを焼いた山火事であれ、住宅、建設、半導体、農業など重要な産業のサプライチェーンが影響を受け、消費者と企業の両方に遅れや不足を引き起こしているため、国際的にも国内的にも気候変動によるサプライチェーンの混乱が発生している。アメリカの家庭はその代償を払っている。異常気象による物理的・経済的な被害は、過去5年間だけでも6000億ドルにも上る。労働者の退職金制度に隠された気候関連のリスクは、すでにアメリカの退職者に何十億ドルもの年金損失を与えている。気候変動は、我々の経済と金融システムにシステミックなリスクをもたらしており、その影響を軽減するために断固とした行動を取らなければならない。

- 財務省の連邦保険局は、保険分野における気候変動リスクに対応するためのプロセスを開始。このプロセスでは、伝統的に十分なサービスを受けていないコミュニティの高リスク地域における保険の利用可能性と手頃な価格を評価することに重点を置いている。

- 証券取引委員会(SEC)は、気候変動が投資に対してもたらす重大なリスクと機会について投資家をより明確にすることを目的とした、公的発行体に対する強制開示規則についての委員会への勧告を作成している。この規則は、今後数ヶ月のうちに提案される予定である。

- 今週、労働省は、投資マネージャーが投資判断を行う際に気候変動やその他のESG要素を考慮できることを明確にすることで、労働者が苦労して得た人生の貯蓄を守るためのルールを提案することを発表。提案されたルールが確定すれば、仕事を通じて退職金制度に参加している米国の労働者の半数以上、1億4,000万人以上の米国人と12兆ドル以上の退職金および年金を保護することになる。このルールは、退職金管理者が気候変動リスクやその他の重要な要素に目をつぶらないようにすることで、労働者を保護する。また、退職金の管理者が投資判断を行う際に、環境、社会、ガバナンスなどの重要な要素を考慮することを明確にし、労働者が持続可能な投資から得られる利益を共有できるようにする。

- また労働省は、世界最大のDBであるThrift Savings Planの約650万人の加入者を保護するために、気候関連のリスクをさらに考慮するための分析を行っている。

EIOPA、持続可能性に関する欧州委員会のソルベンシーIIの提案を歓迎(2021年10月18日)

- 欧州委員会の提案は持続可能な経済への移行に資するものであり、保険会社が機関投資家・リスクマネージャーとしての役割を果たすことで、当該移行の促進につながる

- 特に、EIOPAは欧州委員会が提案したサステナビリティ・リスクに関する指令を歓迎

- ORSAが気候変動シナリオを含んでいることにも満足

- 保険業界の長期的なソルベンシーと継続性を確保するためには、気候変動に関連した物理的リスク・移行リスクのフォワード・ルッキングな経営管理を促進することが不可欠である

ここで、欧州委員会の提案とは、2021年9月22日に採択されたソルベンシーII規則の包括的な「見直しパッケージ」のこと。

その目的は、EU域内の保険会社および再保険会社が投資を続け、EUの政治的優先事項、特に以下をサポートできるようにすることであるとされる。

- 新型コロナ後の回復のための資金調達

- 資本市場統合の完成

- 欧州グリーン・ディール実施に向けた資金供給

EIOPAは(再)保険分野における気候ストレステストを集中的に実施し、欧州委員会は気候レジリエンス対話を立ち上げ、保険損害データの収集を改善する方法を模索する予定とされている。

この改革では、欧州保険・職業年金機構(EIOPA)に対する以下の2つの義務も設定。

- ソルベンシーⅡの基準計算式を変更する可能性を視野に入れ、環境や社会的に有害な投資に関する新たなエビデンスを検証し、遅くとも2023年までに報告書を作成すること。

- 自然災害の頻度と深刻さの傾向、およびEU の(再)保険者のそのような災害へのエクスポージャーに関するエビデンスを定期的に見直し、ソルベンシーⅡの標準方式の災害リスク・モジュールを変更する可能性を検討すること。

2030年のEUの気候変動目標では、エネルギー部門の移行に必要な資金だけでも年間3500億ユーロの追加投資が必要とされている。

また、新型コロナの大流行後の経済回復の必要性を考えると、民間投資の役割はさらに顕著になっている。

保険セクターは、民間投資によってこうした資金需要に貢献することができるが、気候変動適応策で強調されているように、個人や企業を気候リスクから保護し、それによって社会の気候変動への適応を支援するという重要な役割を果たすことができる。

欧州委員会は保険者と再保険者のリスク管理要件を改正し、長期的な気候シナリオ分析を行う義務を追加することを提案。

これは、気候変動リスクを管理し、金融システムに統合するという欧州グリーンディールの目標や、2021年戦略的展望報告書で示された戦略的行動分野に貢献するものとされる。

さらに、グリーン資産に対する既存のソルベンシーⅡの資本要件の適切性を評価するために、さらなる作業が開始される予定。

問題点を分析し、気候保護格差の縮小に向けた取り組みを強化するため、欧州委員会は2022年までに、保険会社、再保険会社、公的機関、その他の関係者を集めた「気候レジリエンス・ダイアログ」を設立する。

英国規制当局がアクチュアリーを支援するための気候タスクフォースを設立(2021年10月20日)

- 英国の規制当局は、アクチュアリーたちが地球温暖化がもたらすリスクをより適切に評価できるよう、気候変動の科学に関する報告書を発行するためのタスクフォースを結成すると水曜日に発表。

- 10月31日からスコットランドで開催される世界的な気候変動に関する会議に先立ち、保険数理に関する合同フォーラムの幹部が、企業の会計が気候変動リスクをどの程度反映しているかについての関心が高まっていることを受けての決定。

- JFAR(Joint Forum on Actuarial Regulation)は、「ほとんどのアクチュアリーにとって、気候に何かが起こっていることはよく知られているが、科学の詳細についてはあまりよく知られていない」「気候変動の科学の詳細をアクチュアリーにとって適切な形で伝えることは、気候変動に対するアクチュアリーとしての関与を高めることにつながるはずである」と述べている。

- JFARは、この取り組みが2021年11月1日から12日にグラスゴーで開催されるCOP26の英国議長国と重なることを歓迎し、気候変動問題に建設的かつ前向きに取り組むという英国全体のあらゆる関係者の幅広い姿勢を示すものであると考えている。

- 2022年第2四半期の公表を予定。

イングランド銀行、気候変動リスクで銀行・保険会社の資本バッファー検討(2021年10月28日)

- イングランド銀行は28日、銀行と保険会社に対し、気候変動リスクに対応する資本バッファーを求めるか、検討を進めると表明。(→ 原文はこちら)

- 気候変動が英国の銀行・保険セクターに与える影響を調査したところ、企業が気候関連の金融リスクを効果的に管理する能力が不十分であることを明らかにした。

- 2022年を迎えるにあたり、気候関連の監督上の期待について、実施状況を評価するアプローチから、それに対して積極的に監督するアプローチに切り替える予定。

- 気候変動が中核的な監督アプローチの一部となるにつれ、企業は、定期的な監督エンゲージメントとレビューを通じて、気候変動に関連する財務リスクの効果的な管理を実証することを期待される。進捗が不十分であり、保証や改善が必要な場合、明確な計画を求め、必要に応じて権限の行使やより広範な監督ツールキットの利用を検討することになる。

- 気候関連財務リスクのユニークな特徴は、従来の資本設定アプローチのいくつかの要素に課題を投げかけている。特に、気候関連の金融リスクは、短期、中期、長期の時間軸で、時間の経過とともに増大する可能性が高い。それらは、過去の傾向を大きく変える可能性があり、政策的介入が影響する可能性がある。従って、過去のデータは将来のリスクを評価する上ではあまり役に立たない。

- 2022年に最新情報を公表予定。

なお、イングランド銀行は同日、「気候変動適応報告書の公表に関する金融行動監視機構、プルデンシャル規制機構、年金規制当局、財務報告評議会による共同声明」も公表している。

公表にあたり、年金規制当局は以下のように述べている。

- 気候変動に関連するリスクと機会を評価、管理し、報告する準備をする際に、我々が制度に求めるものを明確にしたガイダンスを公表する予定である。

- ガイダンスが明確で容易に採用できるよう、規制対象のコミュニティと引き続き協働していく予定。

- 受託者がその義務を果たすことを支援するために、我々の提案する新しい実務規定には、気候変動に関するいくつかのモジュー ルが含まれる予定。

- 草案には、内部統制の一環とし て、気候変動に関連するリスクと機会を評価するという要求事項が含まれている。

- 我々は、労働年金省(Department for Work and Pensions)と協働して、気候変動リスク報告のベストプラクティスを共有する予定。

「COP26」 イギリスで開幕 排出削減の対策強化で一致できるか(2021年10月31日)

- 気候変動対策を話し合う国連の会議「COP26」がイギリスで開幕

- COP26では世界の平均気温の上昇を1.5度に抑えることを参加する197の国と地域が一致して目指せるかどうかが焦点の1つ

- COP(Conference of the Parties)とは、1992年に国連で採択された国際条約である「気候変動枠組条約」にもとづく会議

- 1995年以降、毎年「COP」を開いて話し合いを重ね、世界の気候変動への取り組みを前に進めてきた

- 1997年に日本で初めて開催され京都で行われた「COP3」では先進国に温室効果ガスの削減を義務づける「京都議定書」を採択

- しかしながら、京都議定書は詳細なルールの合意に至ることなく、2012年の期限を迎え、失効

- 2015年にフランスのパリで開かれた「COP21」では「京都議定書」以降の新たな枠組みとして、途上国を含むすべての国が削減に取り組むことを定めた「パリ協定」を採択

- 2019年12月、パリ協定での合意を実践に移すための積み残し事項の決定と、温室効果ガス削減のための具体的削減目標引上げの合意に向けて、マドリードでCOP25が開催

- COP25では、最終合意に至らず、新型コロナの影響で1年延期されたCOP26に議論が持ち越された

IFRS財団 透明性重視で基準を開発(2021年11月3日)

- IFRS財団は、2022年6月をめどに世界共通の気候変動リスクの開示基準を作る

- IFRS財団は、COP26で基準づくりを担う新組織「国際サステナビリティ基準審議会」(ISSB: International Sustainability Standards Borad)の設立を発表

- 新基準は、TCFDの提言に基づいて検討する

- TCFDでは、分析に使うシナリオや具体的な開示方法を企業に委ねており、開示内容がバラバラになるなどの課題があった

ISSB設立の動きに呼応して、経団連は国際的な意見発信や国内基準の開発を担うサステナビリティ基準委員会(仮称)の設立を求めている。

このリリースについて、第3回のディスクロージャーワーキング・グループで、経団連の小畑オブザーバーは以下のように発言している。

来週のCOP26でIFRS財団においてISSBを設置するということが公表される予定です。それに向かって今準備が進められており、ISSB設立後のアジェンダについても、来年早々、第1クオーターには気候変動に関する基準の公開草案を出すということで、極めてスピード感を持って国際的な議論がどんどん進んでおります。日本側の意見発信並びに、日本で基準をどう受けるかということも含めて、国内の基盤を一刻も早く作る必要があると考えております。

経団連としては、本日は間に合わなかったのですが、近々に、民間主体のサステナビリティ基準設定主体をFASFに創設することを求める提言を公表する予定でございますので、ぜひ御覧いただければと思います。

第3回のディスクロージャーワーキング・グループ の議事録

なお、8月には、日本からIFRS財団に、サステナビリティ基準の開発について貢献を表明するレターを発出。本レターについては、GPIF、全国銀行協会、日本証券業協会、生命保険協会、日本損害保険協会なども賛同している。

バーゼル銀行監督委員会による市中協議文書「気候関連金融リスクの実効的な管理と監督のための諸原則」の公表について(2021年11月16日)

- バーゼル委員会は、「気候関連金融リスクの効果的な管理・監督のための原則」に関する公開協議を実施

- このコンサルテーション・ペーパーは、気候関連の金融リスクに関連する銀行のリスクマネジメント実務および監督実務を改善するための原則ベースのアプローチを促進することが目的

- 委員会は、原則に対するコメントを2022年2月16日までに募集

- 今回の市中協議を通じて、バーゼル委員会は、気候関連金融リスクに関する銀行のリスクマネジメントと監督者の実務の双方を改善するために、原則ベースのアプローチを推進することを目指している。

- 原則は、国際的に活動している銀行と監督者に共通のベースラインを提供する一方で、この分野の実務が進化していることを考慮して十分な柔軟性を保持するというバランスを取ることを目指している。

EIOPA、ORSAにおける気候変動リスクシナリオに関する適用ガイダンスを諮問(2021年12月10日)

欧州保険・職業年金機構(EIOPA)が、気候変動マテリアリティ・アセスメントの実施と、ORSA(Own Risk and Solvency Assessment)における気候変動シナリオの使用に関するアプリケーション・ガイダンスのコンサルテーションを開始した。

2022年の脱炭素の国際論議

| 地球環境関連の国際会議等 | 補足 | |

| 2月 | IPCC第2作業部会が第6次評価報告書発表 | 気候変動の影響に関するレポート |

| 3月 | IPCC第3作業部会が第6次評価報告書発表 | 気候変動の緩和策に関するレポート |

| 4月~5月 | 国連生物多様性条約第15回締約国会議第2部(中国) | 2030年までに世界の陸域・海域の3割を「生物保護区」とすること等を盛り込んだ「ポスト2020年枠組み」を決める |

| 6月 | ストックホルム+50(スウェーデン) | 1972年の「国連人間環境会議」から50年を記念する国際会議 |

| 6月 | G7サミット(ドイツ) | ドイツは気候変動対策で欧州を先導 |

| 10月 | G20サミット(インドネシア) | |

| 11月 | COP27(エジプト) | 英国がサポート |

国際アクチュアリー会:気候変動リスク関連の動向

- 現在、国際アクチュアリー会の中で最もホットなトピックは気候変動

- 国際アクチュアリー会は、2020年9月に、「アクチュアリーにとっての気候関連リスクの重要性」を公表し、その後もいくつかペーパーを公表している

米国アクチュアリー会:気候変動リスク関連の動向

アクチュアリー気候インデックス(Actuaries Climate Index)

- Actuaries Climate Index® (ACI) は、アクチュアリー、公共政策の立案者、および一般の人々に、気候の動向と気候変動が米国とカナダに及ぼす潜在的な影響のいくつかを知らせるために作られた教育ツール

- このインデックスは、観測された異常気象と海面水位の変化を客観的に測定するもの

- この指標は、気候動向のモニタリングに役立つことを目的としており、各気象季節のデータが入手可能になり次第、四半期ごとに更新される

- Actuaries Climate Indexの構成要素は6つ:最高気温、低温、多量の降雨、干ばつ(連続した乾燥日数)、強風、海面

- ACI = mean(T90std – T10std + Pstd + Dstd + Wstd + Sstd)

- ここで、気温成分は90パーセンタイル以上の気温(T90)と10パーセンタイル以下の寒さ(T10)の頻度の変化と定義

- 降水量成分は洪水リスクを測る月間最大5日降水量(P)と、干ばつ(D)を測る日降水量1mm未満の年間最大連続日数と定義

- 毎日の風速の測定値を風力(W)に換算すると、風速の3乗に比例する。強風による影響(損害)は風速の3乗とより密接な関係があることが示されているため、風力を用いている。

- 海面(S)の測定は、カナダとアメリカの沿岸に常設された潮位計で月単位で行われている

気候リスク開示サーベイの分析(Climate Risk Disclosure Survey Analysis)

- 保険会社の気候リスク開示サーベイは、2010 年に NAIC で採択されたもので、保険会社が気候変動に関するリスクをどのように評価し、管理しているかを規制当局に報告する仕組みとして設計された。

- 8つの質問からなるこのサーベイは、気候変動リスクをどのように緩和策、リスク管理、投資計画に組み込んでいるかを説明するよう保険者に求めるもの。

- 保険会社は、気候変動というトピックについて、主要な有権者や保険契約者を巻き込むために取った手段を明らかにするよう求められている。

英国アクチュアリー会:気候変動リスク関連の動向

生保のリスク・フレームワークに気候変動リスクを組み込むためにオススメの文献として、2021年11月8日に英国アクチュアリー会のブログに文献がいくつか紹介されている。